CMM大学は、鈴木実歩さん主宰の継続サロン「CMM」のメンバーが、ビジネスが飛躍する専門知識を学び高め合う場として誕生したプラットフォーム。

月2回の水曜講義では、各分野の専門家からビジネスに役立つ高い見識を得られるとともに、学びや気づきをアウトプットしCMMメンバーと交流する時間も設けています。

CMMのサロンメンバーが講師を務めるCMM大学。

本記事では、2023年4月12日(水)10:00より開催された、第6回水曜講義の様子をお届けします!

講師・松原仁美さんのプロフィール

今回の講師を務めるのはお金とエネルギーの専門家・松原仁美さんです。

大学卒業後、合格率6.9%の超難関とされる公認会計士の資格を取得した松原さん。その経歴は実に華々しいものばかりです!

例えばロンドンの大手監査法人でマネージャーとして現地採用され、1億円を超えるプロジェクトリーダーを日本人ひとりで任されたり、ニューヨークのウォール街で投資会社の副社長に就任したりと、世界中でお金のスペシャリストとして活躍されてきました。

現在は「I∞MA株式会社」の代表を務め、お客さまが本当に築きたい資産を作っていくためのサポートをしておられます。

今回はそんなお金のプロである松原さんが、「起業初期の方に知っておいてほしいお金の知識」を教えてくださいました。

1.開業届は起業の覚悟を示すためのツール

まず「起業に一番大切なのは、覚悟を決めること」とおっしゃる松原さん。

起業する際は税務署に「開業届」を出す決まりがあるものの、「あと少しビジネスが軌道に乗ったら…」「もう少し利益が出たら…」などと考えて提出を見送っている人は多いでしょう。

しかし、それは間違いです。

そもそも事業とは「独立・継続・反復」して行われる仕事のこと。思いつきや生半可な気持ちで始めるのなら「起業」とは言えません。

つまり開業届は、自分の覚悟を示すための宣言書でもあるのです。

「この仕事で稼いでいく!」という決意を表明するためにも、開業届は速やかに提出すべきなのですね!

2.「記帳」で事業状況を見える化させておく

また松原さん曰く、売上や支出の記録(記帳)は起業家の義務であり、自分の仕事状況を把握するための行為です。決して確定申告のために行うものではありません。

よって、起業後はすぐに会計ソフトやアプリをインストールし、こまめに記帳する習慣をつけるべきとのこと。

なお、代表的な会計ソフトはこちらの3つです↓

そもそも人間はすぐ物事を忘れてしまう生き物なので、1ヶ月前の記憶さえ思い出すのが難しいはず…。だからこそ日々の記録が大切なのです。

起業家にはお金の流れを記録し管理する能力が必要不可欠なので、この機会に記帳に対する意識を変えていきましょう!

3.確定申告は青色申告一択

続いて「確定申告は青色申告一択!」と断言される松原さん。

というのも、青色申告には主に3つのメリットがあるからです↓

- 最大65万円の控除が受けられる

- 固定資産を30万円まで経費にできる

- 赤字を3年間繰り越せる

1つずつ詳しく見ていきましょう。

1.最大65万円の控除が受けられる

1つ目のメリットは、最大65万円の特別控除が受けられることです。

所得税は課税所得を小さくすればするほど抑えられる仕組みですが、課税所得は必要経費と控除額によって決まります↓

課税所得=売上-必要経費-控除額

つまり必要経費と控除額が大きければ大きいほど課税所得が小さくなるので、支払う税金も小さくなるということ。

さらに課税所得が小さくなれば、住民税や国民健康保険料も抑えられます!

2.30万円まで固定資産を経費にできる

2つ目のメリットは、30万円まで固定資産を経費に計上できることです。

例えば20万円のパソコンを購入した場合、白色申告では10万円以上する固定資産は使用する年数に応じて費用化する減価償却をしなくてはいけません。

国税庁によるとパソコンの耐用年数は4年と定められているので、4年間かけて経費として落としていくイメージです。

しかし青色申告なら一括で経費に落とせるので課税所得を抑えられ、節税効果も期待できるとのお話でした。

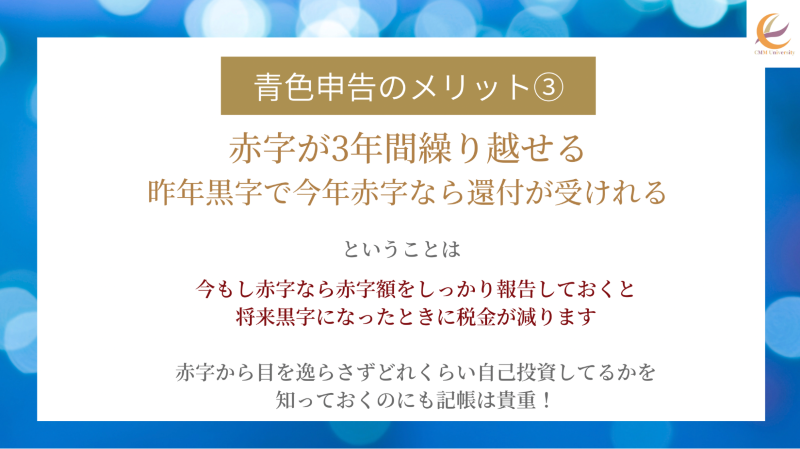

3.赤字を繰り越せる

そして3つ目のメリットは、3年間赤字を繰り越せることです。

この制度を利用すれば、こちらのような計算式が成り立ちます↓

| 年度 | 事業所得 | 繰越控除額 | 課税所得 |

|---|---|---|---|

| 起業初年度 | -500万円 | -500万円 | 0円 |

| 2年目 | +100万円 | -400万円 | 0円 |

| 3年目 | +200万円 | -200万円 | 0円 |

| 4年目 | +300万円 | なし | 100万円 |

もし赤字を申告しなければ、4年目は300万円の利益に対してまるまる課税されることに…。

よって松原さんは「特に起業初期は赤字が出ることも珍しくないため、この仕組みはぜひ知っておいてほしい!」とおっしゃっていました。

赤字の事実から目を背けずきちんと記録や申告を行うことは、とても大切なのですね!

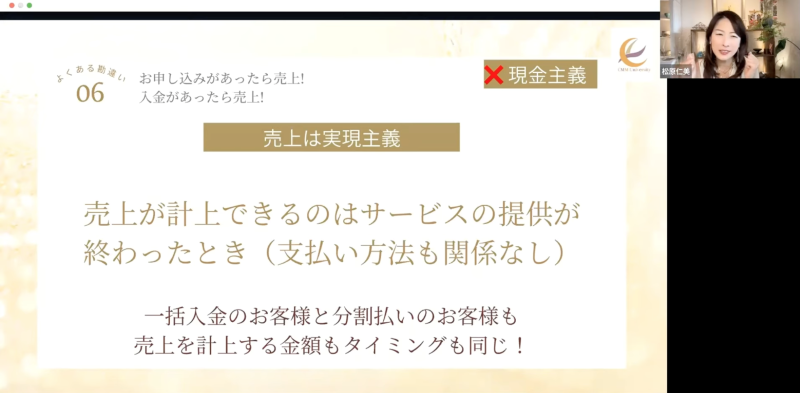

4.売上に計上できるタイミングを把握しておく

続いて「売上や経費を計上するタイミングを間違って覚えている人が多い」とおっしゃる松原さん。

本来、売上や経費はお金の出入りではなくサービスのやり取りを基準に記録するものです。

つまり「入金があったら売上」「出金があったら経費」ではなく、「サービスが利用されたら売上」「サービスを受けたら経費」というのが正しい解釈。

起業家としてお金の管理を自分で行う以上、このような会計のルールも正しく理解しておきましょう。

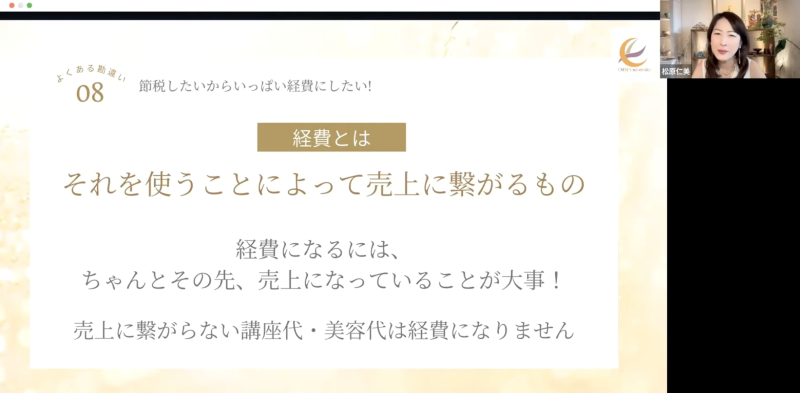

5.経費にできるのは売上につながる費用のみ

また「購入したものは全て経費になる」と勘違いしてしまう人も多いそうですが、「経費にできるのは、売上につながる費用のみ」と松原さんは教えてくださいました。

もし経費にして良いかどうかが分からない場合は、このように分類して判断しましょう↓

| 物品 | 経費になる | 経費にならない |

|---|---|---|

| 車 | 取材の移動に使う | プライベートの移動で使う |

| 衣装代 | その衣装を着て仕事をする | 私服として着る |

| 講座代 | ビジネスに必要な知識を得る | 趣味の習い事 |

なお経費については、自分のルールを決めておくことも大切とのこと。

中でも「通信費」や「家賃」は事業とプライベートが混同しやすい項目ですが「仕事でもスマホを使っているので通信費の30%は経費とする」「ほとんどの仕事を自宅でしているので、家賃の半分は経費に計上する」など、事業に関係している分のみを経費に計上するのも一つの手段です。

6.税務調査は怖くない

最後に「思っている以上に税務調査は怖くない」と教えてくださった松原さん。

というのも税務調査員が確認したいのは、こちらの3点だけだからです↓

- 計上すべき売り上げが漏れていないか

- 不自然な経費がないか

- お金の出入りを自分で説明できるか

つまりお金の流れをきちんと把握し、どんな質問にも堂々と答えられるなら、税務調査を恐れる必要はないのです!

そもそも税務署の職員さんは、税金を払う意志がある人には優しいとのこと。

もちろん相性はあるものの「教えてください!」と頼めば、丁寧に対応してくれる職員さんが多いそうです。

過度に恐れすぎず、うまく税務署を頼りながら事業を継続していきたいですね!

受講者の声

今回も、受講者の皆さまから多くのコメントをいただきました↓

とても勉強になり、貴重な時間でした!

記録するタイミングがバラバラだったので、毎月やるように切り替えます!

“入力やるやる詐欺”にならないように、心を引き締めて記録していきます。

自分で調べてみてもわからないことがたくさん聞けて良かったです!

真剣に起業する心がまだ足りなかったと気付かされました!

たくさんの気づきや決意をシェアしてくださり、本当にありがとうございます!

まとめ

今回はCMM大学第6回水曜講義「起業初心者が知っておくべきお金の話」をお届けしました。

最後に松原さんは、今回のお話をきっかけに行動を起こせるよう「今日決めてほしい3つのこと」を提示してくださいました↓

- 真剣に「起業する!」と決める

- 開業届と青色申告承認申請を出すと決める

- 数字と向き合うと決める(会計ソフトに入力し始める)

開業届や青色申告承認申請書のフォーマットは国税庁HPからダウンロードできるうえ、オンラインで提出することも可能です。

「いつかやろう」と思っていては、何も始まりません。早速今日から行動を起こしていきましょう!

松原仁美さん、このたびは素晴らしい講義を開催してくださり、本当にありがとうございました!