鈴木実歩さん主宰の継続サロン「CMM」は、国内外から500名以上が在籍するコミュニティ。ここでは、参加メンバーのさらなるビジネスの発展と、メンバー同士のつながりを深く育てることを目指しています。

CMMでは月2回・隔週金曜日にあらかじめ設定されたテーマにそってセミナーや公開コンサルを実施。さらに、実歩さんからの最新ビジネス情報および近況の共有、メンバーからの成果報告など毎回内容は盛りだくさんです。

本記事では、10月20日(木)10:00より開催された第111回CMMセミナーの様子をお届けします。

なお今回のセミナーでは、2023年10月より新たに始まったインボイス制度・景品表示法について、弊社(未来シフト株式会社)の顧問税理士と顧問弁護士に伺ったお話をサロンメンバーの皆さまにお伝えさせていただきました。

「裏側」を知ることの大切さ

セミナー冒頭で「今日は運営メンバーがたくさんいるのにお気づきですか?」とサロンメンバーに呼びかける実歩さん。

実はCMMでは現在、運営スタッフを募集しており、今回のセミナーではスタッフ候補の方々が見学で参加されていたのです。

そこで、セミナーやイベント、コミュニティ運営などの裏側を知ることの大切さを実歩さんは教えてくださいました。

セミナーも商品も完成形を見ただけでは、どういうプロセスを経てできているのかを想像し難いでしょう。

しかし、裏側や過程を知っていれば、そこで人間心理を学び、マーケティングに活かせます。

また、物事を運営する際には手法(ToDo)の把握も必要ですが、マインドセットの共有が何よりも大切。

自分の担当する作業が何のためなのかを理解できれば、より良くするための行動を考えられるようになり、人材も育ちます。

実歩さんは「今日この場所をどういう風に作っていくか」というゴールと「そのために何をしていくか」というマインドセットを伝えるのが、リーダーの大切な役割だと教えてくださいました。

2023年10月からスタートした新制度2つ

続いて、セミナーの内容をお伝えしていきます。

今回は2023年10月から適用された、こちらの2つの制度・規制についてお話がありました。

- インボイス制度

- ステルスマーケティング規制法(景品表示法)

それぞれ詳しくみていきましょう。

1.インボイス制度

まずは、10月にスタートしたばかりの「インボイス制度」について。

冒頭でお伝えした通り、今回のセミナーでは実歩さんが事前に顧問税理士から伺ったお話を基に資料をまとめてくださいました。

ここからは、その資料とともに、インボイス制度の詳細などをお伝えしていきます。

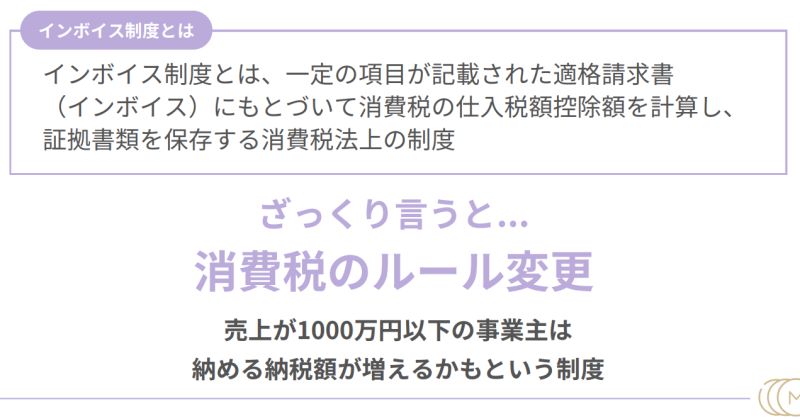

インボイス制度とは

インボイス制度とは、消費税を正しく納めるための制度です。

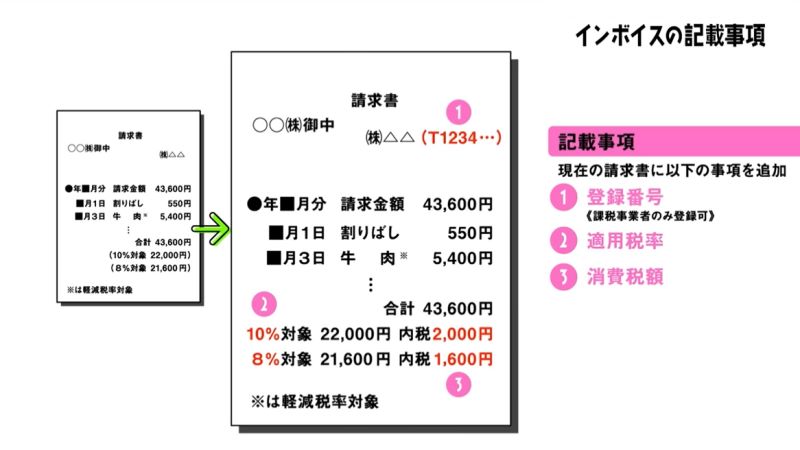

具体的な変更内容の一つに、請求書の記載項目があります↓

| 従来の請求書 | インボイス制度適用後の請求書 |

|---|---|

| 軽減税率の対象品目である旨 税率ごとに合計した税込みの金額 | 登録番号 適用税率 消費税額 |

そして、この新しい形式の請求書を「インボイス」と呼びます。

インボイス制度によって明確にされたのは、売上の消費税額から仕入れや経費の消費税額を差し引いた「仕入税額控除の額」。

混乱を避けるために6年間の経過措置期間が設けられていますが、将来的にはインボイスがないと仕入税額控除ができなくなると言われています。

課税事業者と免税事業者の違いは「年間売上高」

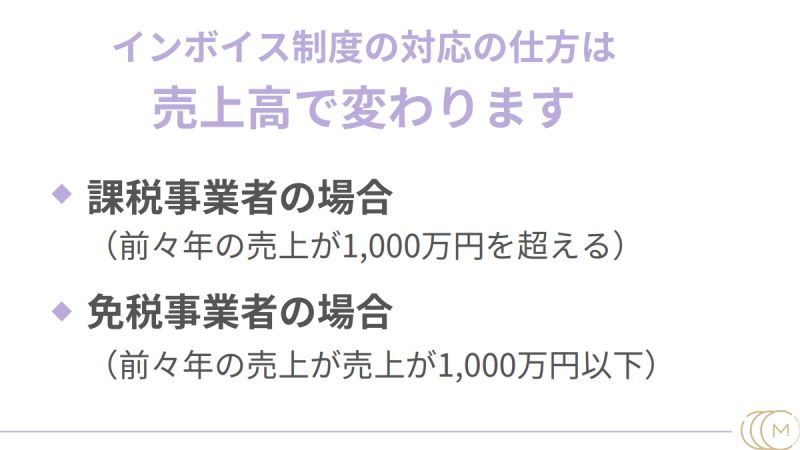

また、消費税の納付義務がある事業者を課税事業者、消費税の納付義務がない事業者を免税事業者と言い、インボイス制度への対応の仕方が異なるとのこと。

ご自身がどちらになるのかは、基準期間(前々年)の売上高が参考になります。

- 年間売上高が1,000万円超:課税事業者(消費税の課税対象となる事業者)

- 年間売上高が1,000万円以下:免税事業者(消費税の課税対象とならない事業者)

基本的に基準期間の課税売上高が1,000万円を超えている場合は課税事業者、超えない場合は免税事業者となりますが、詳しくは国税庁のHPをご確認ください。

参考:国税庁HP

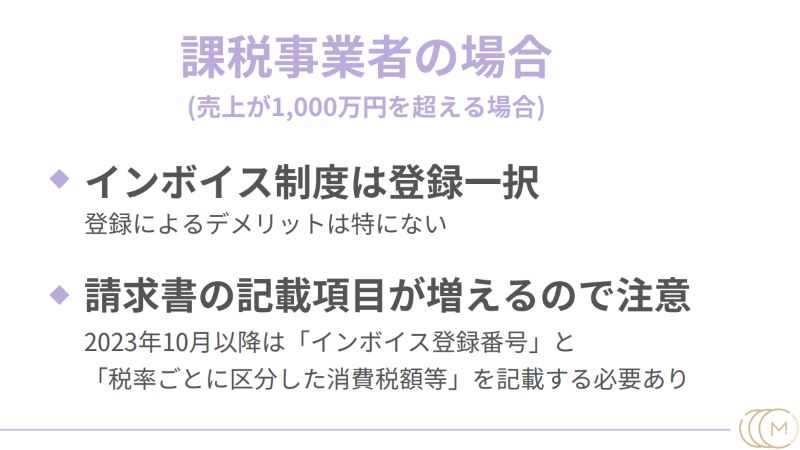

課税事業者がやるべきこと

基本的に課税事業者は全員、消費税を納税する義務があるので、速やかに適格請求書発行事業者(インボイス発行事業者)の登録をしましょう。

登録申請は国税局のインボイス登録センターへ書類を送付するか、e-Taxでも申請できます。

税理士さんにお任せするのも一つの手段ですが、ご自身で手続きをされる場合は国税庁の説明動画を参考にすると良いでしょう。

税務署の審査を経て登録されると、インボイス発行に必要な登録番号が配布されます。

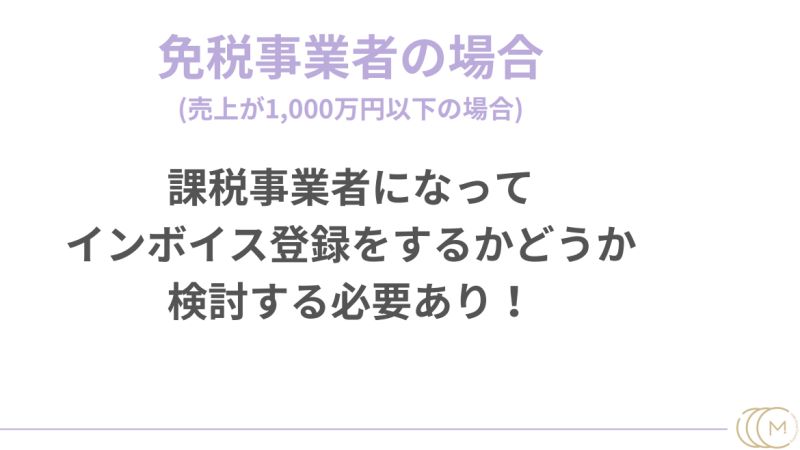

免税事業者は知識をつけたうえで判断を

そして免税事業者は基本的に消費税の納付義務はないものの、インボイス発行事業者の登録をして課税事業者になる選択肢もあります。

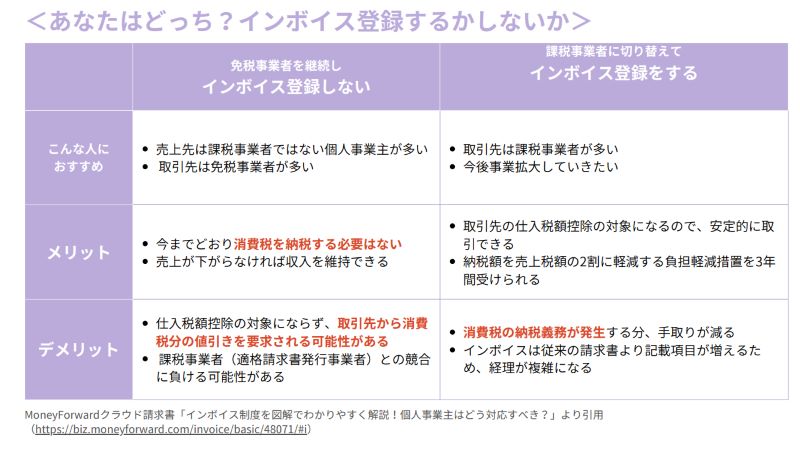

個人向け・法人向けに金融系のウェブサービスを提供している株式会社マネーフォワードのサービスである「MoneyForwardクラウド請求書」によると、登録のメリット・デメリットはこちらの通り。

上記の表も参考にしつつ、登録するかしないかを判断するのも良いでしょう。

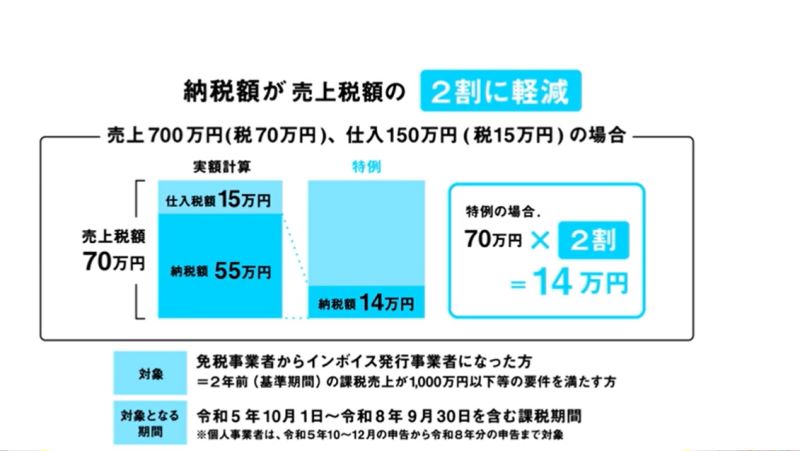

なお、免税事業者がインボイス登録をして課税事業者になる場合、納税額の負担を軽減する「2割特例制度」があります。

2割特例制度とは、簡単に言うと課税事業者が本来納める税額が2割程度に軽減するというもの。

免税事業者の年間売り上げは1,000万円以下であることをふまえると、課税事業者になったときの納税額は多くても20万円程度になる可能性があります。

詳しくは以下のページを参照するか、インターネットで「2割特例」と検索すると分かりやすく解説されたサイトがあるとのお話でした。

国税庁:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

2.ステルスマーケティング規制

続いて、同じく2023年10月からスタートしたステルスマーケティングの規制についてです。

こちらも実歩さんは、顧問弁護士さまに相談し、資料をまとめてくださいました。

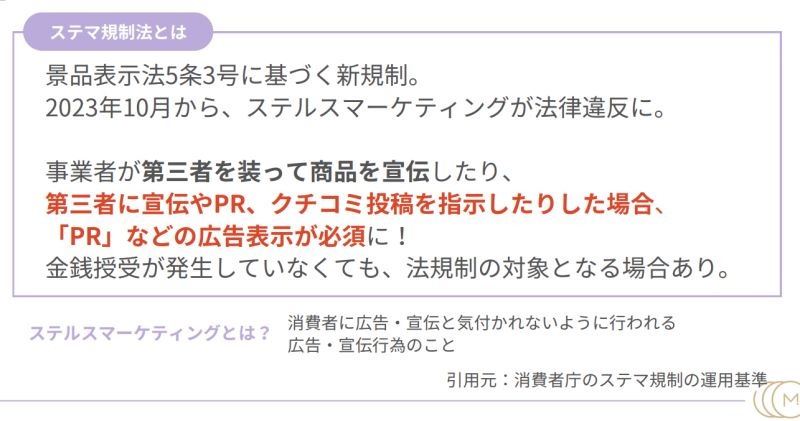

ステルスマーケティング規制とは

ステルスマーケティング(通称:ステマ)とは、SNSでの口コミを装った宣伝投稿など、見た人が宣伝・広告だとは気付かないようなセールス行為です。

このステマが消費者庁の景品表示法で禁止されている「不当表示」に指定され、2023年10月から規制が始まりました。

規制されるのは「広告であるにもかかわらず、一般消費者が広告だと分からないもの」で、商品やサービスを供給する事業者が対象になります。

ただ、個人が無報酬で書いてる感想や、明らかに広告であることが分かるものは規制の対象とならない場合もあるとのこと。

念のため、どなたかにSNSなどでの宣伝やPRを依頼するときには、広告である旨を明記してもらうのが無難でしょう。

SNSマーケティングで気をつけるべきポイント

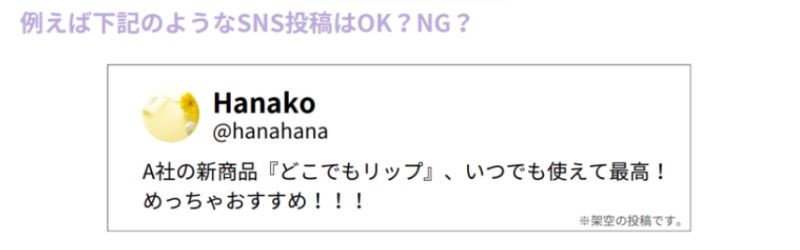

なお、SNSでサービスや商品を紹介する際、第三者が個人的に書いたものだと判断されるか、ステマだと判断されるかは場合によるそうです。

例えば「A社の新商品“〇〇〇”がおすすめ!」というSNS投稿をする場合、2つのパターンが考えられます。

| A社との関係 | PR表記 |

|---|---|

| 無関係(第三者) | 不要 |

| PRを依頼されている | 必須(「PR」「広告」など) |

紹介制度でトラブルが起きないよう、事前にしっかりと対策をしていきましょう。

まとめ

今回は2023年10月から適用された、制度・規制の対応についてお届けしました。

なお、これらについて、未来シフト株式会社では以下のように対応いたします。

- インボイス制度:事業所番号入りの請求書・領収書を準備

- ステマ規制:セミナーのスライドや販売ページの表記、販売方法などについては、顧問弁護士に確認を依頼

新制度に関する知識のアップデートは常に必要です。

起業したからには全て自分の責任であり、「知らなかった」では済まされません。

分からない部分があれば専門家に相談しつつ、適切な対処をしていってくださいね!